/https://www.webnews.it/app/uploads/2014/02/europa-commissione.jpg)

Dal prossimo anno le aziende che in Europa si occupano di servizi digitali, di trasmissione e di telecomunicazione pagheranno l’Iva secondo un modello completamente diverso. Finisce l’era delle imposte pagate dal luogo di vendita e inizia quello delle imposte pagate a seconda di dove il servizio immateriale viene acquistato. Una delle norme più discusse dentro il grande lavoro (ancora incompleto) del fiscal compact è destinato a complicare la vita alle startup, anche se è mossa da un principio condivisibile.

In Italia l’allarme, invero poco ascoltato, è stato lanciato da Alberto Onetti di Mind The Bridge, ripreso un po’ superficialmente come una nuova webtax, ma attualmente le campagne di protesta hanno avuto più seguito all’estero e naturalmente di rimbalzo dagli Usa. Per quale ragione? La nuova Iva europea definisce in sostanza lo schema che dal 1° gennaio dovrà seguire chi vende ebook, mp3, audiovisivi, hosting, videogiochi, advertising, comparazioni. Lo scopo del vecchio continente è chiaro: ostacolare gli OTT abituati a giocare con l’Iva delle loro sedi di comodo. L’esclusione dalle definizioni della norma degli app store e degli e-store in genere non mette però in ansia i grossi player. Così, chi ne resta fuori? Le microaziende, le startup, che hanno meno rappresentanza e forse in Italia sono anche poco considerate quando si parla di esportazione.

Come la nuova IVA comunitaria può uccidere le #startup digitali @aonetti @mikebutcher http://t.co/Ypk9nD1duV @startupeu @sep_eu #VATMOSS

— Mind The Bridge (@MindTheBridge) December 5, 2014

Le ragioni della protesta

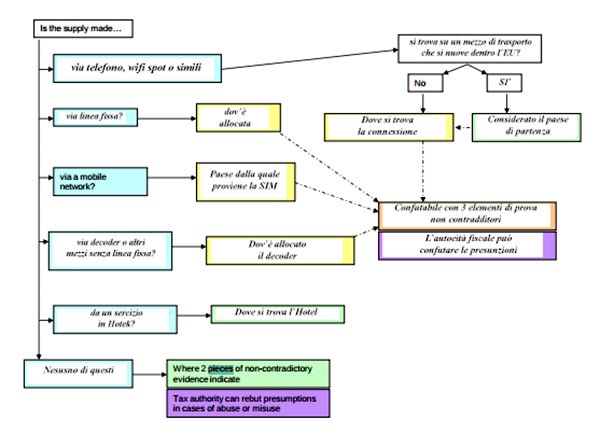

Per la nuova Iva europea sono state redatte 97 pagine di note esplicative. Basterebbe questo dato per rendersi conto dell’incubo potenziale nel quale le aziende potrebbero entrare varcando il nuovo anno. Dal 2015 chi opera in questi settori dovrà gestire le 75 aliquote diverse degli stati membri e soprattutto stabilire la residenza dell’acquirente conservando per dieci anni i dati. E qui sta l’inghippo: se infatti la gestione dell’Iva può essere compensata dai meccanismi già previsti per cui saranno le agenzie delle entrate a versare le imposte, nessuno ha pensato a come una microazienda possa realmente verificare l’effettiva residenza dei clienti, raccogliendo delle prove non contradditorie. Le linee guida prevedono queste opportunità – limite:

- Se il servizio viene fornito attraverso una cabina telefonica, un hot spot wi-fi, un Internet café, un ristorante o un servizio dell’Hotel, la posizione del consumatore sarà il luogo in cui vengono forniti i servizi;

- Se il servizio è fornito su trasporto in viaggio tra diversi paesi dell’UE (per esempio, in barca o in treno), la posizione del consumatore sarà il luogo di partenza;

- Se il servizio viene fornito tramite telefono fisso di un singolo consumatore, la posizione del consumatore sarà il luogo in cui si trova il telefono fisso;

- Se il servizio viene fornito attraverso un telefono cellulare, la posizione del consumatore sarà il codice del paese della scheda SIM;

- Se un servizio di trasmissione è fornito attraverso un decoder, la posizione dei consumatori sarà l’indirizzo postale dove il decoder viene inviato o installato.

Lo schema che i britannici hanno preparato per le loro aziende in caso di controversia sul pagamento dell’Iva. Si nota una delle discrezionalità più complesse: stabilire quale aliquota adottare quando il servizio viene acquistato in una delle numerose occasioni in cui il consumatore non si trova nel suo effettivo luogo di residenza, oppure non utilizza una connessione identificabile. Solo una delle tante dimostrazioni di come la EU VAT potrebbe creare il caos e diventare inapplicabile.

Cogli hashtag #EUVAT e #VATMOSS si sta portando avanti una campagna che chiede al commissario agli Affari economici Pierre Moscovici di bloccare l’IVA o se non altro di correggerla. Una possibile correzione potrebbe essere l’introduzione di una soglia di fatturato – ad esempio di centomila euro – sotto la quale non venga applicata la norma, così da esentare le piccole imprese che altrimenti rimarrebbero schiacciate dalle incombenze burocratiche. La EUVat si è fatta sentire poco nell’ecosistema startup italiano, forse perché quando c’è di mezzo scalabilità, mercato estero, contenuti testuali e audivisivi, l’Italia è ai confini, ma questo passaggio va tenuto sotto controllo. Improbabile che Bruxelles resti completamente sorda, visto che il suo interesse è armonizzare i mercati dei beni fisici e quelli dei servizi digitali, non certo danneggiarne uno a vantaggio peraltro di nessuno.

https://twitter.com/MustardSeedUK/status/545603885529051136

/https://www.webnews.it/app/uploads/2025/07/wp_drafter_1218585.jpg)

/https://www.webnews.it/app/uploads/2025/07/wp_drafter_1218567.jpg)

/https://www.webnews.it/app/uploads/2025/06/wp_drafter_1218536.jpg)

/https://www.webnews.it/app/uploads/2025/06/Gemini_morte-ransomware.jpg)